“Solo hay dos medios para pagar las deudas; por el trabajo y por el ahorro” - Thomas Carlyle

¿Te has preguntado cómo las entidades financieras calculan la cuota mensual de un préstamo que has solicitado o cómo las tarjetas de crédito calculan los diferidos con intereses de tus consumos? En este nuevo artículo aprenderás a cómo interpretar cada componente.

Pero vamos desde el principio y sin irme a lo muy técnico tampoco para no aburrirte:

¿Qué significa amortizar?

En términos financieros, es el proceso mediante el cual se distribuyen gradualmente los costos de una deuda por medio de pagos periódicos. Estos pagos (los cuales los llamaré cuotas) servirán para pagar los intereses del crédito que se solicitas, con el fin de reducir el importe de la deuda.

¿Qué es una tabla de amortización?

Una tabla de amortización es un cuadro donde se muestra el calendario de pagos que se tiene como obligación de afrontar al solicitar un préstamo.

En palabras más simples; es un resumen de los pagos que tiene que cumplir la persona que pidió el préstamo (el prestatario) durante toda su vigencia.

Esta tabla se compone de las siguientes partes:

• Monto: Es la cantidad o valor total de la deuda del préstamo a solicitar

• Periodo: Es el número que representa el momento que tiene que pagar la cuota respectiva. Si la deuda es a 36 meses, entonces serán 36 periodos. Si son 30 años, entonces serían 360 periodos (12 meses por 30 años). También se puede aumentar la fecha de cada periodo.

• Intereses: Es la carga financiera que el prestamista cobra a cambio de prestar su dinero, reflejado su cálculo en cada periodo. Pueden ser fijos o variables

• Amortización de capital: Es la que se descuenta cada periodo sin contar los intereses del capital total pendiente por amortizar

• Capital: Es el valor pendiente por amortizar en cada periodo, es decir, es el que no se está cargado los intereses y forma parte del monto total.

• Cuota a pagar: según el tipo de tabla (lo veremos más adelante) pueden ser fijas o variables y es el resultado entre la suma de los intereses + amortización de capital

“La inversión es menos riesgosa que ser un empleado. Los inversionistas están en control de sus inversiones. Los empleados están controlados por un jefe” - Robert T. Kiyosaki

Métodos de cálculo

Hay algunas maneras de calcular una tabla de amortización pero me centraré en estas dos principales que son las más utilizadas que de seguro lo habrás escuchado o visto:

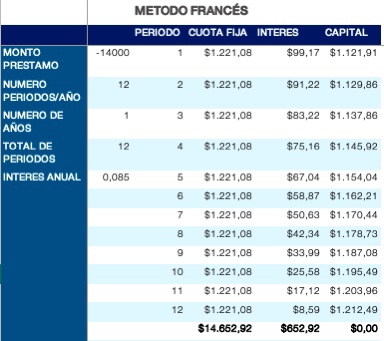

Método Francés

La cuota por pagar es fija, sin embargo, el cálculo del interés va de mayor a menor valor y el capital del préstamo en cambio va de menor a mayor valor.

Método Alemán

La cuota de cada periodo por pagar es variable y en este método el pago del capital amortizado es fijo, mientras que los intereses es mayor al principio y menor al final.

“El mayor riesgo es no correr riesgo. En un mundo que cambia muy rápido, la única estrategia que garantiza fallar es no correr riesgos” - Mark Zuckerberg

¿Cuál es la mejor opción?

Eso dependerá de ti y de tu situación y análisis financiero. Como verás, con el método francés pagarás más intereses que en el alemán, pero las cuotas son fijas, el cual puede ayudarte si tu situación financiera está limitado en lo que respecta flujo.

En cambio con el método alemán, si bien es cierto que pagarás más al principio (la cuota), al final del préstamo, llegarás a pagar menos intereses. Si tu problema no es el flujo, este método te iría muy bien.

“Si quieres ser rico no aprendas solamente a saber cómo se gana, sino también como se invierte” - Benjamin Franklin

¿Cuándo utilizar estas tablas?

Vamos con un ejemplo:

Has decidido adquirir un vehículo de $20.000 a plazos, y el mínimo que te exige la concesionaria automotriz es el 30% de entrada, es decir, $6.000 y decides pagar el saldo pidiendo un préstamo al banco.

Tienes ahorrado $8.000 pero no quieres tampoco utilizar todos tus ahorros para adquirir el vehículo y al mismo tiempo calculaste que los pagos que podrías pagar mensual son alrededor de $400 a $500.

¿Cuántos años y cuánto de interés pagarás para que la cuota mensual sea igual a tu presupuesto estimado, sabiendo que el interés es del 8,5% anual?

Nota: Para que el ejercicio sea práctico, olvidémonos de los otros gastos que incurren para el cálculo de las cuotas tales como: gastos administrativos, seguros, legales, rastreo satelital, entre otros. Solo vamos a enfocarnos en el valor del vehículo y el gasto financiero (los intereses).

Utilizando la tabla de amortización y usando el método francés, deberás pagar el préstamo durante 3 años una cuota mensual de $441,95 y pagarás un total de intereses por $1.910,04.

Con esta información podrás tomar decisiones si estás de acuerdo con los resultados arrojados en base a tu situación actual. Recuerda que si das una mayor entrada, obtendrás una menor cuota fija, pero te quedarás con menor liquidez.

Cómo hacer los cálculos

Puedes usar la siguiente fórmula:

Donde:

R: Es la cuota fija

A: es el momento del préstamo

i: es la tasa de interés

n: es el número de periodos

Pero si no te quieres complicar la vida, te sugiero el siguiente link donde podrás tener, en detalle, una tabla de amortización virtual para usarla cuando gustes (la moneda aparece en euros, pero no te preocupes por ello):

http://www.tabla-amortizacion.es/?b=14000&jkp=4.5&j=3&methode=1&submitdata=calcular+el+pago+mensual

Ahora si solo quieres saber solo la cuota mensual, te sugiero el siguiente link:

http://www.moneychimp.com/calculator/mortgage_calculator.htm

“Podemos pagar nuestras deudas con el pasado, poniendo el futuro en deuda con nosotros mismos” - John Buchan

En conclusión, Las tablas de amortización son una herramienta que debes aprovechar sobre todo cuando se trata de cantidades significativas, como por ejemplo un préstamo hipotecario o automotriz.

Te servirá para hacer una comparación entre las opciones e irte por la que más te convenga, según tu situación y tus objetivos financieros.

Puedes usarlo para calcular préstamos hipotecarios, estudiantiles, automotriz, entre otros.

Espero que cuando lo uses, sea para endeudarte con el fin de producir, como adquirir una propiedad para arrendarla y ese ingreso pague el valor de la deuda. De esa manera, crece tu patrimonio, tu flujo no sale afectado y tienes un ingreso pasivo.

Si te gustó el contenido del blog, no olvides compartirlo con alguien que creas que le puede aportar en su educación financiera.

Suscribirte al blog; es totalmente gratis y al hacerlo, recibirás cada semana consejos en finanzas personal, resúmenes de extraordinarios libros, contenido de mejoramiento continuo y de desarrollo personal.

Instagram: @weldynquezada